Francesca Carè

Digital Project Manager

Contenido

La economía global se sustenta en transacciones comerciales que enlazan a empresas de distintas partes del mundo. Los pagos B2B, o pagos entre empresas, representan un componente esencial dentro de esta extensa red de intercambios. Desde métodos tradicionales como las transferencias bancarias y los cheques hasta las soluciones digitales más innovadoras, estos pagos han experimentado una notable transformación para ajustarse a las demandas del entorno empresarial actual.

El mercado B2B se caracteriza por procesos de compra más largos y complejos que en B2C, así como unas cestas de la compra medias elevadas. Las formas de pago pueden variar dependiendo de la industria, el tamaño de la empresa y las necesidades específicas de cada compañía. Al margen de la tecnología, la experiencia del cliente desempeña un papel esencial. Los profesionales tienen ahora el mismo nivel de exigencia que los del mercado B2C. En este contexto, el pago desempeña un papel esencial y se está convirtiendo en una palanca estratégica.

Con esto en mente, a continuación exploraremos las diversas formas de pagos B2B, analizando sus características, beneficios, desafíos y su influencia en el panorama empresarial contemporáneo.

Métodos de pago específicos del B2B

Los pagos B2B, o entre empresas, son un componente clave en la economía comercial global. Estas transacciones no solo implican el intercambio de bienes y servicios, sino que también representan acuerdos comerciales complejos y relaciones duraderas entre las empresas. A diferencia de las transacciones B2C, que están orientadas al consumidor final y suelen ser más rápidas y de menor valor, los pagos B2B suelen involucrar montos más elevados y con frecuencia incluyen negociaciones y términos de pago más detallados.

Por ejemplo, es habitual que en los pagos B2B se acuerden plazos de crédito extendidos, donde el pago se efectúa después de la entrega del producto o servicio, lo que refleja un alto nivel de confianza y entendimiento mutuo entre las partes. Además, estos pagos pueden implicar distintos mecanismos de financiamiento, seguros y garantías, destinados a proteger tanto al vendedor como a asegurar la viabilidad del comprador. La naturaleza de estos pagos requiere una gestión administrativa y financiera rigurosa, ya que estas transacciones son esenciales para el flujo de caja y el buen funcionamiento financiero de las empresas involucradas.

La situación actual de los pagos B2B está marcada por una transformación profunda, impulsada por la digitalización y los avances tecnológicos. Herramientas como la tecnología blockchain, los sistemas de pago en línea y la inteligencia artificial no solo están revolucionando la manera en que las empresas realizan sus transacciones, sino que también están estableciendo nuevos estándares en términos de eficiencia y seguridad dentro del sector financiero corporativo.

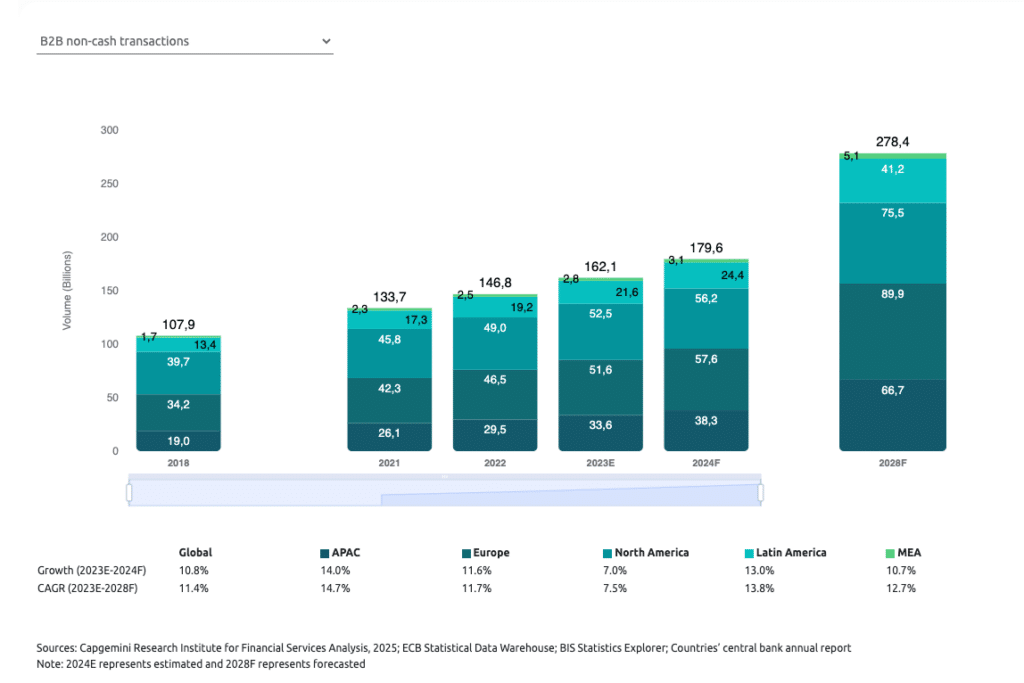

El informe World Payments Report 2025 de Capgemini destaca que el volumen mundial de transacciones B2B no monetarias está experimentando un crecimiento significativo debido a la rápida digitalización de los pagos B2B.

Existen diversos métodos de pago B2B que se ajustan a diferentes necesidades y contextos empresariales. La selección del método más apropiado depende de varios factores, como el monto de la transacción, las preferencias de las partes implicadas y los requisitos regulatorios específicos. Veamos cuáles son:

Factoring y financiación de facturas

Herramientas como el factoring o sea el financiamiento comercial permiten a las empresas mejorar su flujo de caja al vender sus facturas a terceros. Este método se está volviendo popular como solución de pago B2B, especialmente para empresas que necesitan liquidez inmediata. Reservado al mercado B2B, el factoring consiste en transferir un crédito a un factor (empresa especializada en factoring) para una financiación rápida. El factor le «compra» el crédito. A continuación, se pone en contacto con su cliente para cobrar la factura.

El anticipo de facturas proporciona liquidez a las empresas al permitirles recibir pagos por adelantado basados en facturas pendientes. Este método es especialmente útil para las empresas que necesitan mejorar su flujo de caja y no quieren esperar los plazos de pago habituales. El factoring permite a las empresas mejorar su tesorería y reducir su WCR (Working Capital Requirement) o sea la necesidad de capital circulante. Este método de pago tiene un coste significativo, lo que reduce sus márgenes.

BNPL B2B

El concepto de «Compre ahora, pague después» (BNPL) se ha extendido al sector B2B, ofreciendo a las empresas mayor flexibilidad para gestionar su tesorería. El BNPL permite a las empresas adquirir bienes y servicios de forma inmediata mientras escalonan los pagos a lo largo de un periodo definido. Muchas empresas gestionan sus créditos pendientes.

El BNPL (Buy Now Pay Later) es una herramienta de gestión de flujo de efectivo pre compra que ayuda a las pequeñas empresas a abordar una necesidad crítica para sobrevivir y florecer a largo plazo. Los bancos ofrecen a las pyme la capacidad de dividir las compras en cuotas y eso les permite planificar mejor para pagar dichas compras y gestionar el flujo de efectivo. La introducción del BNPL para el B2B está teniendo éxito debido a que las pequeñas empresas suelen operar con presupuestos más ajustados y con reservas financieras más pequeñas que las empresas y corporaciones más grandes y la gestión continua del flujo de efectivo es un aspecto crítico de sus operaciones diarias y viabilidad a largo plazo.

Pagos mediante blockchain y criptomonedas

Aunque aún en crecimiento, el uso de blockchain y criptomonedas en pagos B2B está ganando popularidad debido a su capacidad para reducir costes, acelerar las transacciones internacionales y aumentar la transparencia. Aunque su adopción aún se encuentra en fase de crecimiento, estos métodos ofrecen ventajas significativas que están transformando la forma en que las empresas realizan transacciones, especialmente en un contexto global. Una de las principales ventajas del uso de blockchain es su capacidad para eliminar intermediarios, lo que se traduce en una reducción considerable de costes.

Al no depender de bancos u otras instituciones financieras, las empresas pueden minimizar las comisiones por transacción, lo que resulta especialmente beneficioso en pagos internacionales, donde las tarifas suelen ser más altas. Además, las transacciones a través de criptomonedas como Bitcoin o Ethereum permiten que los pagos se procesen de manera más rápida en comparación con los métodos tradicionales. En lugar de esperar días para que una transferencia internacional se complete, las transacciones en blockchain pueden realizarse en minutos, mejorando el flujo de caja y agilizando los negocios entre empresas de distintos países. Otro factor clave es la transparencia y la seguridad que proporciona la tecnología blockchain.

Cada transacción se registra de manera inmutable en un libro mayor distribuido, lo que hace prácticamente imposible su alteración o falsificación. Esto no solo genera confianza entre las partes, sino que también facilita el seguimiento y la auditoría de las operaciones, algo crucial en entornos empresariales donde la precisión y la seguridad son fundamentales.

Sin embargo, a pesar de estas ventajas, los pagos con blockchain y criptomonedas aún enfrentan desafíos, como la volatilidad del valor de algunas criptomonedas y la falta de una regulación uniforme a nivel mundial. A medida que estas tecnologías sigan madurando y las empresas se adapten a ellas, es probable que su uso en pagos B2B se expanda aún más, consolidándose como una alternativa viable y eficiente.

Tarjetas virtuales

Las tarjetas virtuales se han convertido en una herramienta muy utilizada por startups y grandes empresas para optimizar sus procesos de pago. A diferencia de las tarjetas físicas tradicionales, las tarjetas virtuales son generadas digitalmente para realizar pagos específicos de manera segura y eficiente, lo que ofrece múltiples ventajas en el entorno empresarial.

Una de las principales razones por las que las empresas optan por las tarjetas virtuales es su capacidad para mejorar el control y la gestión de los gastos. Cada tarjeta virtual puede estar vinculada a un pago concreto, con límites predeterminados de gasto, lo que facilita el seguimiento de las transacciones y reduce el riesgo de fraude o uso indebido. Esto resulta particularmente útil en empresas que gestionan múltiples proveedores o equipos distribuidos, ya que permite a los responsables financieros asignar fondos de manera controlada y supervisar en tiempo real cada movimiento.

Otro beneficio clave es la seguridad. Al no ser físicas, las tarjetas virtuales son mucho menos susceptibles a ser robadas o clonadas. Además, muchas de ellas se generan para un único uso o para un periodo de tiempo determinado, lo que minimiza el riesgo de que los datos de la tarjeta sean comprometidos. También suelen estar respaldadas por herramientas de autenticación avanzada y cifrado, garantizando la protección de la información sensible.

Ofrecen una flexibilidad considerable, ya que pueden ser emitidas en cuestión de minutos y canceladas con la misma rapidez si es necesario. Esto hace que sean una solución ideal para startups en constante crecimiento que necesitan gestionar pagos frecuentes y dinámicos, o para grandes empresas que requieren una solución escalable y adaptable a distintos niveles de operación.

Plataformas Punto a Punto (P2P)

Las plataformas Punto a Punto (P2P) como PayPal o Venmo for Business se han convertido en herramientas esenciales para facilitar pagos rápidos y seguros entre empresas, tanto a nivel nacional como internacional. Estas plataformas permiten que las transacciones se realicen de manera eficiente, sin la necesidad de que los usuarios compartan directamente sus datos bancarios, lo que añade una capa extra de seguridad en cada operación.

Uno de los principales atractivos de estas herramientas es su simplicidad de uso. Empresas de todos los tamaños, especialmente pequeñas y medianas, pueden utilizar estas plataformas para recibir y enviar pagos sin enfrentarse a la complejidad de los sistemas bancarios tradicionales. Además de la rapidez, ofrecen una experiencia de usuario intuitiva, que permite a los negocios gestionar sus transacciones desde cualquier dispositivo con conexión a internet.

Más allá de los pagos, estas plataformas han evolucionado para ofrecer funcionalidades adicionales que son especialmente útiles para pequeñas empresas. Por ejemplo, muchas incluyen opciones de facturación, lo que permite a las empresas crear y enviar facturas de manera profesional y hacer seguimiento de los pagos de forma automatizada. Algunas también ofrecen herramientas básicas para la gestión de inventarios, facilitando el control de los productos en venta y las cantidades disponibles, integrando funciones que mejoran la organización financiera.

Sin embargo, aunque las plataformas P2P son prácticas y seguras, es importante tener en cuenta que las tarifas de transacción pueden variar según el país, la moneda y el tipo de transacción. Estas comisiones pueden ser un factor a considerar, especialmente para empresas que realizan un alto volumen de pagos internacionales, donde los costes pueden ser más elevados que los métodos de pago tradicionales.

Métodos de pago B2B tradicionales

Aunque están siendo complementados por soluciones más modernas y digitales específicas para el B2B, los métodos de pago tradicionales en B2B, siguen siendo opciones ampliamente utilizadas por su confiabilidad y seguridad.

Transferencia bancaria

Debido a su seguridad y aceptación generalizada, la transacción más común en B2B sigue siendo la “transferencia bancaria”. Su naturaleza ofrece un método fiable y seguro de transferir fondos entre empresas.

Existen distintos tipos de transferencias bancarias para pagos B2B:

- Transferencia bancaria ordinaria. La forma más habitual para enviar dinero de una cuenta a otra es la transferencia ordinaria, en la cual se recibe el ingreso un día después de su emisión dentro de la zona SEPA. Cuando se produce fuera, se necesitan hasta 5 días. Las transferencias bancarias SEPA (Zona Única de Pagos en Euros) permiten transferencias rápidas entre los países que utilizan el euro, eliminando las barreras para pagos transfronterizos en Europa. Con SEPA, las transferencias bancarias se completan en un día hábil.

- Transferencia bancaria inmediata. Algunos bancos ofrecen la posibilidad de hacer transferencias inmediatas que llegan al instante a la cuenta del beneficiario, sin embargo tienen un coste añadido.

- Transferencia bancaria PSD2. Gracias a la tecnología Open Banking y la normativa PSD2 es posible autorizar transferencias en tiempo real solo accediendo a la banca online.

Cheque en papel

Aunque cada vez se sustituyen más por métodos de pago electrónicos, los cheques siguen utilizándose en determinadas transacciones B2B, sobre todo por parte de los pequeños profesionales. Las empresas pueden preferir este método por razones de tradición, flexibilidad de tesorería o preferencias de las partes interesadas. No obstante, este método presenta riesgos como cheques sin fondos y el tiempo adicional necesario para su procesamiento manual.

Letra de cambio (LCR)

La letra de cambio es un documento en el que una persona (el librador) da una orden a otra (el librado) para que pague una cantidad a un tercero o a sí mismo (el beneficiario). La letra de cambio puede ser un medio de negociación entre las partes, permitiendo flexibilidad en las condiciones de pago. Las letras de cambio están disponibles tanto en papel como en versión electrónica. Sin embargo, su uso ha disminuido debido a la complejidad administrativa y los riesgos potenciales asociados al impago, y la creciente preferencia por métodos de pago más modernos y automatizados.

Domiciliación bancaria (SDD)

El débito directo, también conocido como SDD (Sepa Direct Debit), es un método de pago que ofrece una solución automatizada y regular para pagos recurrentes muy utilizado en el entorno B2B para gestionar pagos recurrentes de forma eficiente. Este sistema permite a las empresas cobrar directamente desde la cuenta bancaria de un cliente, previo consentimiento, lo que resulta especialmente útil para pagos periódicos como suscripciones, servicios o contratos continuos.

Una de las principales ventajas de la domiciliación bancaria en el B2B es la automatización de los cobros, lo que reduce la carga administrativa y minimiza el riesgo de pagos atrasados. Este método asegura que los pagos se realicen de manera puntual, ya que el importe acordado se retira directamente de la cuenta del deudor en la fecha establecida. Para empresas que manejan un gran volumen de transacciones recurrentes, el SDD es una opción eficiente y fiable.

El SDD también proporciona una mayor previsibilidad en el flujo de caja, lo que facilita la planificación financiera y la gestión de tesorería de las empresas. Además, es un método seguro, ya que está regulado por las normativas SEPA (Single Euro Payments Area), que garantizan la protección tanto del pagador como del receptor en las transacciones dentro de la zona euro. Sin embargo, aunque es una opción muy eficiente para pagos recurrentes, el débito directo tiene algunas limitaciones. Las empresas deben gestionar el consentimiento previo de sus clientes y pueden enfrentarse a rechazos de pago si los fondos no están disponibles en la cuenta del pagador en el momento del cobro. Además, este método puede no ser el más adecuado para pagos puntuales o internacionales fuera de la zona SEPA, donde no se aplica esta normativa.

Tarjetas de crédito y débito

Algunas empresas utilizan tarjetas de crédito o débito corporativas para hacer pagos a sus proveedores, pero no se trata del método de pago más habitual. Se usan sobre todo para pagos pequeños o medianos, permitiendo transacciones rápidas. Existen algunos inconvenientes que vale la pena mencionar:

- Límites: los pagos con tarjeta tienen un límite máximo, por lo que es un impedimento para hacer pagos B2B de importes elevados.

- Comisiones: normalmente, las comisiones de las tarjetas son más altas que las de otros medios de pago.

- Seguridad: si se hacen transacciones con muchas tarjetas es probable que pueda haber alguna brecha de seguridad que ponga en peligro los datos de pago de los clientes.

Principales desafíos en los pagos B2B

Los pagos B2B son vitales para el funcionamiento diario de las empresas, pero presentan una serie de retos que es crucial abordar para mantener la fluidez en las operaciones financieras. Elegir un sistema de cobro lo suficientemente flexible es fundamental para lograr eficiencia en los procesos financieros de una empresa. Un sistema adaptable permite gestionar pagos de manera ágil, reducir tiempos de procesamiento y evitar errores, mejorando el flujo de caja. Además, al ofrecer claridad en los datos, facilita el seguimiento y análisis de las transacciones. Este hecho ayuda a optimizar la toma de decisiones y garantiza un control financiero más preciso. La flexibilidad en el cobro no solo simplifica las operaciones, sino que también impulsa una gestión más transparente y eficiente.

Entre los desafíos más relevantes en este ámbito, se encuentran:

- La gestión de riesgos vinculados a las fluctuaciones de divisas en transacciones internacionales.

- El cumplimiento de normativas financieras, que varían considerablemente entre países y requieren una constante adaptación.

- La demanda de procesos de pago más ágiles y eficaces para optimizar el flujo de caja y garantizar la liquidez.

- La seguridad de las transacciones, especialmente en lo relativo a la prevención del fraude y la protección de los datos sensibles.

- La integración de los sistemas de pago con otras plataformas empresariales, como los software de gestión ERP, para mejorar la eficiencia operativa.

Los pagos B2B son una pieza clave y compleja del ecosistema empresarial. Una gestión adecuada no solo es fundamental para la estabilidad financiera de las empresas, sino también para el desarrollo de la economía global. Con los avances continuos en tecnología financiera, estos procesos seguirán evolucionando para ser más seguros y eficientes.

Si tienes dudas sobre qué método de pago implementar para tu empresa ponte en contacto con nosotros y te asesoraremos.

Blockchain ¿qué es y qué puede hacer…

marketing-digital